扫码添加微信好友

扫码添加微信好友雾霾红利消失,空净行业下半场要怎么走?新风行业又该怎么走?

|

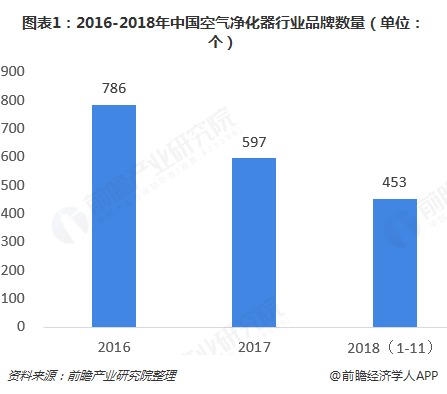

2018年空气净化器厂商也逐步减少,在一年的时间里面,空气净化器品牌退出率达到了43.7%。此外,经过在这几年的发展,内资品牌与外资品牌的差距已经在逐渐缩小,内资品牌的影响力逐渐在增强。未来,随着空净新标准的实施,整个市场的技术门槛有所提升,品牌集中化、功能多样化、渠道趋同化将会是未来的发展方向。

市场销量大幅下滑,四成厂商退出市场竞争 雾霾是空气净化器爆发的催化剂,却也让空净市场滑入悲哀之境。当大气治理工作展开后,空气质量的明显好转也致使空气净化器市场发展开始“掉头”。2018年11月空气净化器市场继续走低,受到2017年市场火爆影响,2018年同比下滑幅度加大。据奥维云网监测数据显示,2018年1-11月份空气净水器销售额为110亿元,同比下滑26.7%。 同时,随着2016年新国标出台后,空气净化器厂商也逐步减少,2018年1-11月,我国净化器市场在售品牌为453个,但2017年1-11月,净化器市场在销售品牌为608个,在一年的时间里面,空气净化器品牌退出266个,退出率达到了43.7%。但同时,在2018年1-11月,国内净化器市场新进入品牌超过100个。可以看出,空气净化器结束了近5年的快速增长态势,逐步进入调整期。 内资品牌占比提升,小米关注度排第一 空气净化器经过几年的快速发展,市场迚入转折期,增速放缓,竞争加剧,卖点扭转,良性发展。在这几年的发展期,内资品牌与外资品牌的差距已经在逐渐缩小,内资品牌的影响力逐渐在增强。根据奥维云(AVC)网线下监测数据显示,内资品牌零售额份额呈现逐年增长的趋势,从2015年的20%左右增长至2018年的40%左右。主要是因为近几年内资品牌逐渐注重自己的品牌形象及品牌影响力,积极的发展技术,产品逐渐迎合消费者需求。 从具体品牌关注度来看,2018年小米占据了26.5%的较大份额,排名第一;除小米外,排名第四的352占比5.2%,除这两个品牌有明显互联网基因除外,其余品牌都是以线下渠道铺设为主的品牌。飞利浦、三星、霍尼韦尔、Blueair、亚都,品牌和产品都经历过了市场洗礼,排名分列2、3、7、8、9位,占比较大,这也说明了用户在进行关注或者选购时,对于品牌仍有较强依赖。艾吉森、贝克艾尔等品牌,在近期宣传手笔较大,也引起了消费者足够重视,纷纷进入榜单。 未来中国空气净化器行业发展趋势分析 2018年国内空气净化器市场继续走低,受到2017年市场火爆影响,2018年同比下滑幅度加大。同时,空气净化器厂商也逐步减少,在一年的时间里面,空气净化器品牌退出率达到了43.7%。此外,经过在这几年的发展,内资品牌与外资品牌的差距已经在逐渐缩小,内资品牌的影响力逐渐在增强。 未来,随着空净新标准的实施,整个市场的技术门槛有所提升,然而在这种情况下,小企业跟不上市场和技术迭代的步伐,就会被淘汰。同时,企业在功能和技术上越发细分,区别于前几年的概念炒作泛滥,现在的产品更强调专业功能。 品牌集中化 2016年新国标出台后,品牌数量由2015年的峰值1000多个降到2018年11月末的453个。整体来看,新国标的出台,使行业标准进一步完善,筑高了空净企业和品牌商的准入门槛,整个空净趋向良性发展,品牌集中化趋势明显。 预计在未来,具备完善的综合研发、工业设计以及配件、配套生产能力的企业、品牌将会越来越有竞争优势,很多中小品牌将被拒之门外。 功能多样化 空气净化器产品功能也在随市场需求而不断细化,目前已出现了一定程度的市场细分。从苏宁平台上已经可以看到部分细分的空气净化产品,如针对母婴市场定制开发的空气净化器、专属医用级杀菌空气净化器、能增加氧含量的空气净化器以及加湿、除湿型的空气净化器、适合办公环境的桌面空气净化器,如A.O.史密斯的除重度雾霾的空气净化器、夏普具医疗级杀菌功能的空气净化器等不同功能类型的空净产品,整个空净市场进一步呈现出功能多样化的趋势。 渠道趋同化 综合来看,线上线下的品牌开始互相渗透和融合,事实上,渠道的趋同化是以消费需求导向决定的,消费者既需要线上碎片化、多元化的满足消费方式,也需要线下的体验和服务。行业的发展更倾向于双线的融合贯通,空净的发展既需要线上流量的聚合、曝光和精准引流;也需要线下的综合体验、售前引导和后续服务,由此看来,能贯穿双线的平台将备受大众推崇。 |